|

|

Новости и объявления от "ИАК "ВладВнешСервис""

22.11.2010

Объявление

Исследование рынка мини-экскаваторов в России в 2006-1 полугодии 2010 гг. Лидеры рынка в период экономического кризиса.

Действует до 22.12.10

22.11.2010

Объявление

Исследование рынка мини-экскаваторов в России в 2006-1 полугодии 2010 гг. Лидеры рынка в период экономического кризиса.

Действует до 22.12.10

Специализация:

Спецтехника

Реклама и информация

Новое исследование аналитической компании «ВладВнешСервис» является результатом глубокого изучения рынка экскаваторов массой до 8 тонн за период более 4 лет.

В России на данный момент не существует серийного производства мини-экскаваторов, поэтому основу российского рынка данной техники составляет импорт. Кризис, начавшийся в конце 2008 года, оказал значительное влияние на ввоз мини-экскаваторов на территорию нашей страны. Так, по итогам 2009 года импорт составил лишь 41% от объемов закупок 2008 года. По результатам первой половины 2010 года импорт сократился на 12% по отношению к 1 полугодию 2009 года.

Исследование отражает структуру импорта в разрезе основных участников, наглядно показывая, кто, не смотря на тяжелую экономическую ситуацию, укрепился на рынке, а кто уступил часть своей доли конкурентам. В отчете отражаются марки и модели мини-экскаваторов, популярные как во всем исследуемом периоде, так и отдельно в 2009 году и 1 полугодии 2010 года.

Данное исследование, безусловно, будет полезно для оценки потреби-тельских предпочтений компаниям-поставщикам мини-экскаваторов на российский рынок и фирмам, занимающимся торговлей и арендой данной техники на территории России. А сервисным центрам и поставщикам за-пасных частей и комплектующих отчет станет прекрасным помощником при планировании ассортимента своей продукции.Содержание: 1. Общие данные по рынку экскаваторов

1.1. Мини-экскаваторы отечественного производства (справочно)

1.2. Импорт мини-экскаваторов

1.3. Экспорт мини-экскаваторов

2. Анализ импорта экскаваторов

2.1. Рейтинг производителей импортируемых в Россию мини-экскаваторов

2.2. Описание продукции лидирующего поставщика мини-экскаваторов

3. Анализ экспорта экскаваторов

3.1. Рейтинг производителей экспортируемых мини-экскаваторов

3.2. Продукция лидирующего отечественного экспортера мини-экскаваторов

4. Заключение

5. Приложения (сопроводительный материал)

5.1.Таблицы «Анализ потребительских предпочтений»

5.1.1. Таблица «Анализ потребительских предпочтений импортёров»

5.1.2. Таблица «Анализ потребительских предпочтений зарубежных покупателей» Стоимость: 22 000 рублей, НДС не облагается

Подробную информацию об исследовании Вы можете найти здесь(http://vvs-info.ru/ready/road/1496) ВладВнешСервис - компания, специализирующаяся на сборе, обработке и анализе данных, используемых для стратегического планирования бизнеса в сфере экспорта и импорта, производства и сбыта. Компания имеет 12-летний опыт подготовки информационно-аналитических и маркетинговых продуктов: справок, обзоров, исследований, мониторингов, ста-тистических бюллетеней, а также является автором уникального рейтинга товаров растущего экс-портного и импортного спроса. Услугами компании пользуются более 200 предприятий России и мира. http://vvs-info.ru/

|

09.11.2010

Новость

Как избежать потери рыночных позиций на рынке спецтехники?

Действует до 09.12.10

09.11.2010

Новость

Как избежать потери рыночных позиций на рынке спецтехники?

Действует до 09.12.10

Специализация:

Спецтехника

Реклама и информация

Забота о сохранении рыночной позиции напрямую связана с необходимостью производить её замеры. Для этих целей существует такое понятие, как доля рынка.

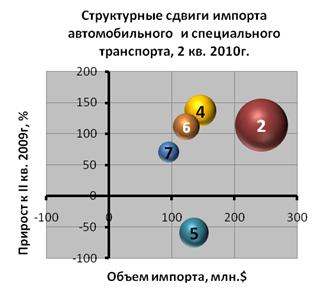

Однако в целях правильного толкования доли рынка в экспортной или импортной торговле необходимо понимать, что этот параметр определяется отдельно по каждой из пяти возможных групп участников. В случае экспорта, доли определяются отдельно по экспортёрам, отдельно по зарубежным покупателям. В случае импорта – отдельно по импортёрам, отдельно по поставщикам и отдельно по производителям зарубежных товаров. Практика показывает, что наиболее важным параметром для анализа конкурентной среды внешнеторгового рынка являются доли участвующих в рынке производителей.Отслеживать и сохранять долю рынка как никогда важно в период экономических перемен. Статистика внешней торговли сегодня очень часто демонстрирует падающие тренды. При этом как бы низко не упал рынок, он даже в своей самой нижней точке будет иметь какое-то значение. И если в этот момент доля рынка у компании будет сохранена, то в последующий период восстановления компания сможет преобразовать свои рыночные проценты в быстро растущие доходы. В стабильные периоды рыночные перепады в 15 -20 % - это уже значимый результат. Сегодня же мы видим, что какие-то позиции падают почти на половину, а какие-то, как это ни удивительно, растут в разы. Прирост ко 2кв. 2009г. по товарным позициям (см. график):

2.Грузовики +113,5%

4.Прицепы и полуприцепы +136,1%

5.Машины для бурения грунта -59,3%

6.Тракторы +110,7%

7. Машины сельскохозяйственные +70,1% Если вы, как участник внешнеторгового рынка (например, поставщик машин для бурения грунта) случайно не заметили падения рынка, то это означает только то, что ваши темпы развития выше рыночных, и доля ваша выросла. Поэтому незнание ситуации здесь не так страшно. Если же вы не имеете данных о том, что рынок сильно подрос, это означает, что вы серьёзно сдали свои конкурентные позиции. Рассмотрим пример. Допустим, ваш товарооборот – 50 тыс. $, а доля рынка - 5%. Если рынок вырастает вдвое, а вы оказались в стороне от этого процесса, то простые вычисления с данными статистики внешней торговли показывают, что теперь вы владеете .....только 2,5 процентами рынка. Как видно из графика, такие факты роста рынков сегодня имеют место, они вполне реальны. Более того. Если взглянуть внутрь отрасли, сконцентрировавшись на отдельной узкопрофильной нише (например, на ввоз только новых или только на б/у полуприцепов), то рыночные всплески здесь оказываются ещё значительнее. Например, несмотря на то, что Тверской экскаваторный – лидер рынка, в исследуемый период именно экскаваторы VOLVO CONSTRUCTION стали наиболее привлекательными для покупателей, то есть стали товарами растущего экспортного спроса. *посмотреть графики к статье можно здесь - http://vvs-info.ru/articles/stati/torgovlia2/index.php/ По индивидуальному запросу мы подготовим для Вас детальный анализ экспорта и анализ импорта рынка любого товара - http://vvs-info.ru/service/statistic/ ВладВнешСервис - информационно-аналитическая компания, специализирующаяся на статистических отчётах и исследованиях, выявляющих рыночный спрос, имеет 12-летний опыт работы. http://vvs-info.ru/

|

15.10.2010

Новость

От сеялок до веялок: импорт за десять лет

Действует до 25.10.10

15.10.2010

Новость

От сеялок до веялок: импорт за десять лет

Действует до 25.10.10

Специализация:

Спецтехника

С 1999 года в Россию было импортировано около 690 тыс. единиц сельскохозяйственной техники на сумму более 4,266 млрд. долларов. За исключением короткого периода (2000-2001 годы) объемы поставок росли год от года, как в натуральном, так и денежном выражении на протяжении всех 11 лет. И к 2008 году достигли рекордных 137992 единицы, на общую сумму 1,311 млрд. долларов. Экономический кризис на количестве импортируемой сельхозтехники отразился незначительно. В 2009 году объемы поставок в натуральном исчислении сократился всего на 7,5%, составив 127702 штуки. В денежном исчислении объемы упали более чем в пять (!) раз.

Резонный вопрос за счет чего российским импортерам удалось столь существенно сократить затраты не потеряв при этом в количестве. По логике вещей – только в качестве. Не трудно догадаться, что помогли в этом «китайские товарищи».

Если в 2004 году китайская сельхозтехника занимала лишь 2% российского импорта, то в 2005 году ее доля составляла уже 13%, еще через год – 19,%, в 2007 году – 22%, в докризисном 2008 – 32%,в 2009 – уже 44%, по итогам первого квартала текущего года уже 54%!

Учитывая то, что поставки сельхозтехники носят в основном децентрализованный характер можно сделать вывод, что российские сельхозпроизводители сделали свой выбор осознанно, проголосовав рублем за сельскохозяйственную технику китайского производства.

Российских фермеров можно понять. Среднеконтрактные цены на новые китайские тракторы колеблются от 61000 рублей за мини-трактор с двигателем 18 л.с. до 576 тысяч за 125-сильную модель. Для сравнения, европейская техника обходится в среднем в 3-4 раза дороже. Новый 95-сильный «Ламборджини» стоит больше миллиона рублей, а 180 сильный французский пропашной «Челленджер»– все 2200000 рублей. А американские «Джоны Диры» для российского фермера вообще неподъемные. Цена 160-сильного трактора составляет 2700000 рублей.

74% всей поставленной за 12 лет техники приходится на три группы: рыхлители и культиваторы; косилки и жатки; сеялки, сажалки и рассадопосадочные машины. Что не удивительно, так как отечественная промышленность обеспечивала потребности российских сельхозпроизводителей, сеялками на 55%, косилками и жатками – на 23% а рыхлителями и культиваторами всего на 9%.

Более менее нормальная ситуация наблюдается только с тракторами и зерноуборочными комбайнами, которые российские производители умудряются даже экспортировать в соседние Украину и страны Средней Азии.

Естественно, первенство в этих направлениях последние три года прочно удерживают китайцы. Опять же благодаря непревзойденной дешевизне. Среднеконтрактная цена китайского навесного культиватора составляет всего 7000 рублей, в то время как итальянского 31000 рублей. Американские культиваторы самые дорогие. Среднеконтрактная цена немоторизированного навесного агрегата составляет в среднем 51000 рублей.

Получите более подробную информацию, заказав аналитический обзор рынка сельскохозяйственной техники - http://vvs-info.ru/ready/other/1445.

С графическими иллюстрациями к статье можно ознакомиться по ссылке - http://vvs-info.ru/articles/otrasl/auto/1476

ВладВнешСервис - информационно-аналитическая компания, специализирующаяся на статистических отчётах и исследованиях, выявляющих рыночный спрос, имеет 12-летний опыт работы. Отчёты выполняются на основе анализа статистики федеральных ведомств, в том числе статистики экспорта и импорта, производства и сбыта, железнодорожных грузоперевозок. По итогам 2009 года входит в ТОР-10 ведущих исследовательских компаний России и является официальным партнером подкомитета по маркетингу ТПП РФ. Компания обладает авторской методикой выявления растущих рынков экспорта и импорта. http://www.vvs-info.ru

|

19.08.2010

Объявление

Российское производство прицепов восстановилось почти на 50%

Действует до 29.08.10

19.08.2010

Объявление

Российское производство прицепов восстановилось почти на 50%

Действует до 29.08.10

Специализация:

Транспортные средства

Исследование «РЫНОК ПРИЦЕПОВ В РОССИИ В 2008 – 1 КВ. 2010 ГГ.»

Объем производства прицепов в 2009 г. составил чуть более 10 тыс. единиц. Для сравнения аналогичный показатель 2008 г. был равен почти 27 тыс. единиц, таким образом, падение в объемах выпуска прицепов было довольно существенным и составило около 62%.

Ни одному из основных российских производителей данной техники в 2009 г. не удалось сохранить объемы своего производства на уровне 2008 г. Наибольшее падение в объемах выпуска было зафиксировано на предприятии ОАО «НЕФАЗ» (-73%); наименьшим образом производство прицепов сократилось на предприятии ОАО «Уралавтоприцеп» (-20%).

Результаты работы отечественных производителей прицепов в 1 кв. 2010 г. оптимистичны. В период с января по март текущего года на рынок было выпущено около 3 тыс. единиц новой прицепной техники, что превысило показатель соответствующего периода 2009 г. почти в 1,5 раза.

Специалисты компании «ВладВнешСервис» провели комплексное исследование российского рынка прицепов в период с 2008 по 1кв. 2010 гг. В рамках данного исследования были проанализированы основные параметры данной отрасли: объемы отечественного производства, а также внешнеторговых поставок продукции.

Данные по производству прицепов приведены в сопоставлении с отгрузками техники за тот же период как в целом по России, так и по основным игрокам отрасли.

В рамках анализа импорта приведены рейтинги основных стран-производителей, наиболее популярных импортируемых марок прицепов, а также российских компаний-импортеров. В рамках анализа экспорта – рейтинги основных стран-получателей, наиболее популярных экспортируемых марок прицепов и российских компаний-экспортеров.

В исследовании содержатся 32 диаграммы. Кроме этого, к исследованию прилагается файл в формате Excel, в котором содержатся аналитические таблицы с количественными данными по рынку.

Стоимость: 20 000 руб., НДС не облагается

ВладВнешСервис - информационно-аналитическая компания, имеющая 12-летний опыт работы по подготовке статистических отчётов и исследований товарных рынков, в том числе рынка грузовых автомобилей, выявляющих наибольший спрос на основе анализа статистики федеральных ведомств. По итогам 2009 года входит в ТОР-10 ведущих исследовательских компаний России. http://www.vvs-info.ru

|

19.08.2010

Объявление

Российское производство в сфере отечественного грузового автомобилестроения восстановилось более чем на 30%

Действует до 29.08.10

19.08.2010

Объявление

Российское производство в сфере отечественного грузового автомобилестроения восстановилось более чем на 30%

Действует до 29.08.10

Специализация:

Транспортные средства

Исследование «РЫНОК ГРУЗОВЫХ АВТОМОБИЛЕЙ В РОССИИ В 2008 – 1 КВ. 2010 ГГ.»

Негативное влияние мирового экономического кризиса определило главную тенденцию развития для российского автопрома в ушедшем 2009 году – критично высокие темпы снижения объемов во всех секторах отрасли.

Рынок грузового автомобилестроения в России не знал спадов в течение последних 7-ми лет, однако, уже в 1квартале кризисного 2009 г. отрасль стремительно потеряла в объемах производства порядка 75% по сравнению с аналогичным периодом 2008 г. Сокращение объемов выпуска по итогам 12 месяцев 2009 г. составило в натуральных единицах около 65%.

Ни одному из предприятий-автомобилестроителей в 2009 г. не удалось удержать объемы производства предыдущего года. Причем одинаково существенный спад наблюдался как в секторе грузовиков отечественных моделей, так и в секторе «российских иномарок».

Итоги функционирования отрасли в 1 кв.2010 г. демонстрируют некоторое оживление. Практически все основные предприятия отрасли увеличили объем производства грузовых машин по сравнению с аналогичными показателями 2009 г. Как следствие, общероссийский объем выпуска грузовиков составил примерно 22,3 тыс. машин, что по отношению к показателю докризисного 1 квартала 2008 г. составило порядка 32%.

Специалисты компании «ВладВнешСервис» провели комплексное исследование российского рынка грузовых автомобилей в период с 2008 по 1кв. 2010 гг. В рамках данного исследования были проанализированы все основные параметры данной отрасли: объем производства, объем импорта и экспорта, а также общий объем продаж грузовых машин на территории России.

Данные по производству грузовых автомобилей приведены в сопоставлении с отгрузками машин за тот же период как в целом по России, так и по основным игрокам отрасли.

Данные по внешнеторговым операциям на рынке структурированы по видам грузовиков в зависимости от их полной массы. В рамках анализа импорта приведены рейтинги основных стран-производителей, наиболее популярных импортируемых марок автомобилей, а также российских компаний-импортеров. В рамках анализа экспорта – рейтинги основных стран-получателей, наиболее популярных экспортируемых марок автомобилей и российских компаний-экспортеров.

Кроме того, в исследовании приведены данные об общем объеме рынка грузовиков на территории России в период с 2001 по 2009 г., а также структура рынка по происхождению автомобилей: отечественные модели, «российские иномарки», «новый импорт» и «подержанный импорт».

В исследовании содержатся 117 диаграмм; кроме этого к исследованию прилагается файл в формате Excel, в котором содержатся аналитические таблицы с количественными данными по рынку.

Стоимость: 45 000 руб., НДС не облагается

ВладВнешСервис - информационно-аналитическая компания, имеющая 12-летний опыт работы по подготовке статистических отчётов и исследований товарных рынков, в том числе рынка грузовых автомобилей, выявляющих наибольший спрос на основе анализа статистики федеральных ведомств. По итогам 2009 года входит в ТОР-10 ведущих исследовательских компаний России. http://www.vvs-info.ru

|

16.07.2010

Новость

Секреты мастерства статистического анализа рынка грузовых автомобилей

Действует до 15.08.10

16.07.2010

Новость

Секреты мастерства статистического анализа рынка грузовых автомобилей

Действует до 15.08.10

Специализация:

Транспортные средства

Реклама и информация

Рынок коммерческого транспорта, включая его основу - рынок грузовых автомобилей, в настоящее время испытывает немало трудностей. Так, например, импорт грузового коммерческого транспорта в 2009 году снизился по отношению к 2008 году на 82%. А производство грузовых автомобилей составило лишь 35,5% от прошлогоднего.Товарная номенклатура внешнеэкономической деятельности в России подразделяет грузовой коммерческий транспорт на седельные тягачи, грузовые автомобили до 5 тонн, грузовые автомобили от 5 до 20 тонн, грузовые автомобили свыше 20 тонн. Однако сама таможенная статистика позволяет, благодаря присутствующему в ней описанию товара, разделить импорт/экспорт по европейской классификации: - грузовые автомобили до 6 тонн;

- грузовые автомобили от 6 до 16 тонн;

- грузовые автомобили свыше 16 тонн

Информация, приводимая в описании товара, позволяет не только выделить полную массу конкретного транспортного средства, но и ряд других характеристик автомобиля (мощность и объем двигателя, колесную формулу, грузоподъемность, и пр.). Одним из таких показателей является год выпуска и пробег грузового авто. Не редко участники внешнеэкономической деятельности, чтобы сэкономить, декларируют транспортные средства, бывшие в употреблении, под кодами, по которыми ввозятся новые автомобили. Ведь таможенные пошлины на них ниже. Тогда-то нам и помогают указанные выше показатели, чтобы понять: какого - нового или б/у - транспорта было ввезено или вывезено больше. А наличие в описание товара наименования марки и модели транспортного средства позволяет установить товар наибольшего спроса. Рассмотрим это все на примере: проанализируем импорт грузового коммерческого транспорта в январе 2010 года. Итак, за первый месяц текущего года в Россию было ввезено 940 грузовых автомобилей. Из них более 80% занимают грузовики с полной массой до 6 тонн. Лидером данной категории является PEUGEOT BOXER. Хочется отметить, выходя за рамки анализируемого периода, что продажи PEUGEOT BOXER в России сейчас растут от месяца к месяцу. Руководство компании заявляет, что это связано с эффективной стратегией и высоким качеством послепродажного обслуживания. Так, может быть, более глубоко проанализировать поведение компании на рынке?

Если мы проводим такой анализ периодически, но сравнение нескольких временных периодов позволит нам выявить не только ведущую модель, но и ту, которая с большой вероятностью станет ведущей завтра. Идём дальше. 65% от общего импорта – новые грузовые автомобили. Остальные 35% автомобилей уже побывали в эксплуатации. Причем срок службы – от 1-2 годов до 10 лет и более. Возможно, именно им в первую очередь потребуется в скором времени ремонт и техническое обслуживание. Почему бы не спланировать заранее закупку запасных частей, зная наиболее востребованные бренды? Получите более подробную информацию в компании ВладВнешСервис, заказав готовый обзор рынка грузовых автомобилей. http://vvs-info.ru/ready/auto.php По индивидуальному запросу мы подготовим для Вас детальный анализ экспорта и анализ импорта рынка грузовых автомобилей. http://vvs-info.ru/service/statistic/ ВладВнешСервис - информационно-аналитическая компания, специализирующаяся на статистических отчётах и исследованиях, выявляющих рыночный спрос. Отчёты выполняются на основе анализа статистики федеральных ведомств, в том числе статистики экспорта и импорта, производства и сбыта, железнодорожных грузоперевозок. По итогам 2009 года входит в ТОР-10 ведущих исследовательских компаний России и является официальным партнером подкомитета по маркетингу ТПП РФ. http://www.vvs-info.ru

|

<< Первая страница

|